2020

9/20

配偶者居住権等について(その3)

こんばんは。

今回は配偶者居住権の税務上の評価について述べていきましょう。

やや専門的なお話になりますので、一般の方向けというよりは同業者向けの

説明になるかもしれません。

配偶者居住権の評価については3つほどポイントがあります。

①配偶者居住権は建物と土地を分けて評価する。

②(建物も土地も)先に配偶者居住権を評価し、建物や土地の全体の評価額から

先に評価した配偶者居住権を差引き、残りが所有権の評価額になる。

③配偶者居住権は基本的に配偶者が死ぬまでの権利なので時間価値を考慮する。

(なお、上記①~③の説明は基本的に建物を前提とした言い回しになっておりますが、

土地についても同じような考え方で評価します。)

国税庁の評価基本通達に基づいて説明していきましょう。

(1)ステップ1 配偶者居住権の評価

配偶者居住権は次の算式によって評価します。

第1項 (居住建物の相続税の評価額)は建物の時価で、一般的には固定資産税評価額になります。

第2項 耐用年数は建物の耐用年数です。所得税の耐用年数を1.5倍します。

例えば、鉄筋コンクリート造の家屋だと法定耐用年数は47年ですが、1.5倍しますので

47年×1.5倍=71年となります。

所得税の法定耐用年数が実際の建物の耐用年数よりやや短めなので、実勢に合わせた

処理と言えるでしょう。

経過年数は、新築時から配偶者居住権設定時までの経過年数をいいます。1年未満

については、6カ月以上の場合は繰り上げで1年とし、6カ月に満たない場合は

切り捨てます。

存続年数とは、配偶者居住権設定時から終了時までの年数のことで、一般には

配偶者の余命年数のことを指します。なお、平均余命は厚労省が毎年発表して

いる生命表を使用します。

存続年数に応じた法定利率による複利現価率とは、配偶者居住権の設定が現在から

将来にわたるため、将来の価値を現時点に修正する(一定の係数を乗じる)処理を行いま

す。

なお、法定利率は現在は年3%となっております。

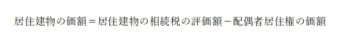

(2)ステップ2 居住建物の価格の評価(建物所有者の評価)

算定式は次の通りになります。

ステップ1で居住建物の配偶者居住権の算定が終わりました。ので居住建物の(全体の)評価額から

配偶者居住権の評価額を除いて、居住建物の価格(所有権の価額)を評価します。

以上の処理で、居住建物の(全体の)評価額を配偶者居住権評価額と、居住建物の(所有権として

の)評価額の2つに分けることができました。

次回は土地についての評価をご説明しましょう。